キャッシュフロー表は、個人や家庭の財務状況を可視化し、資産形成をサポートする強力なツールです。

一般的にキャッシュフロー表は、個人や企業の資金の流れを把握するために活用されることが多いですが、それ以外にもさまざまなメリットがあります。

特に、資産形成を目指す方にとって、キャッシュフロー表は長期的な目標達成に向けた戦略的な指針となり得ます。

本記事では、キャッシュフロー表の基本的な構成やリスク管理、作成手順について解説していきます。

この記事で分かること

- キャッシュフロー表の役割

- リスク管理と資産形成への活用

- 具体的な作成手順

キャッシュフロー表は、自身で作成することが可能です。

具体的な手順は最後の章で解説していますよ!

住宅ローンや住宅購入に悩んでいる方へ

・【マネドア】

そもそも、キャッシュフロー表とは?

そもそも、なぜキャッシュフロー表を活用することが資産形成に有効なのでしょうか。

収支のバランスを見直すことができるからだと思われがちですが、実はそれ以外にも多くのメリットがあります。

まずは、キャッシュフロー表の基本について確認していきましょう。

あわせて読みたいコラム

・年金受給額の平均額はいくら?必要な老後資金をライフプランで紐解く

キャッシュフロー表の3つの役割

キャッシュフロー表は、個人や企業の資金の流れを視覚的に示す財務管理ツールです。

一定期間内の収入と支出を記録し、実際に手元に残る現金の状況を把握することで、より明確に、資金流動を把握し、健全に財務管理を行うことが可能になります。

キャッシュフロー表の役割には、以下の3つが挙げられます。

①財務状況の可視化

収入と支出のバランスを視覚的に示し、資金の流れを把握することで、無駄な支出の見直しや資金の最適化が可能になります。

➁資金計画の策定

将来の資金計画を立て、貯蓄目標や投資計画を設定して長期的な財務目標に向けた戦略を立てることができます。

③リスク管理

収入減少や予期しない支出のリスクを事前に評価し、緊急資金確保や保険見直しなどの対策を講じて財務の安定性を保つことができます。

なぜキャッシュフロー表が必要なの?

先ほどお伝えした通り、キャッシュフロー表を活用すると、資金の流れを把握でき、将来の収支バランスや無理のない貯蓄計画を立てやすくなります。

そこで、キャッシュフロー表が必要な理由を、企業と家庭のそれぞれの観点から2つずつ挙げてみます。

企業用キャッシュフロー表の必要性

資金繰りの管理

資金の出入りを予測し、短期的・長期的な資金不足を事前に察知して対策を講じることができます。

経営判断のサポート

利益があっても資金不足に陥らないよう、的確な経営判断を下す際の指標とすることができます。

家庭用キャッシュフロー表の必要性

将来の支出計画

教育費や住宅ローン、老後資金などの大きな支出に備えた貯蓄や投資計画が立てられます。

生活費の見直しと無駄の削減

不要な支出を発見し、節約して貯蓄や投資に回す資金を増やすことができます。

企業や家庭において、収支バランスの改善は重要な目的の一つですね。

参照サイト

・日本FP協会『便利ツールで家計をチェック』

キャッシュフロー表によるリスク管理

次に、キャッシュフロー表によるリスク管理について見ていきます。

先ほどの章でもお伝えしした通り、キャッシュフロー表を作成することで、様々なリスク管理ができるようになります。

この章では、キャッシュフロー表を活用することで、どのようなリスクに備えられるのかを学んでいきます。

予期しない支出への備え

予期しない支出への備えとは、具体的にどのようなケースを指すのでしょうか。

ライフプランにおいて、予期せぬ支出にどのように対処するかを考えることは重要ですが、

例えば、以下4つのようなケースが考えられます。

1. 医療費の突然の増加

事故や病気により、入院費や治療費、薬代などの予期せぬ医療費が発生することがあります。

2. 車の故障や修理費

日常生活に欠かせない車が突然故障した場合、大きな修理費用が発生します。

3. 家電製品の故障

冷蔵庫や洗濯機など、生活に必要不可欠な家電が壊れた場合、その修理や買い替えには予想以上の費用がかかることがあります。

4. 突発的な災害

地震や台風などの自然災害によって、家屋が損傷したり、生活基盤が一時的に失われたりする場合があります。

このような事態に備えるためには、任意保険の加入や非常用資金の確保が大切です。

あわせて読みたいコラム

・収入保障保険を活用したリスクマネジメント

キャッシュフロー表を活用した資産形成のステップ(作成手順)

キャッシュフロー表の本来の役割は、収支バランスを見直すことです。

そして、この見直しを行うことで、資産形成に向けた具体的なステップを踏むこともできます。

最後に、キャッシュフロー表の2つの作成手順を見ていきましょう。

ステップ①貯蓄計画の作成

キャッシュフロー表を作成する前に、まずは貯蓄計画を策定しましょう。

貯蓄計画を立てることで、収支の可視化が進むだけでなく、モチベーションの向上にも多くの効果が期待できます。

貯蓄計画を立てる際に最も重要な項目は、以下の3つです。

①目標設定

貯蓄の目的や目標金額、達成期限を設定することで、計画が具体化し、実行しやすくなります。

➁現状の把握

キャッシュフロー表を使って収入と支出を整理し、財務状況を把握することで、貯蓄可能な資金を確認できます。

③予算の作成

月々の貯蓄額を目標に基づき設定し、無駄な支出を削減して貯蓄資金を確保する予算を作成します。

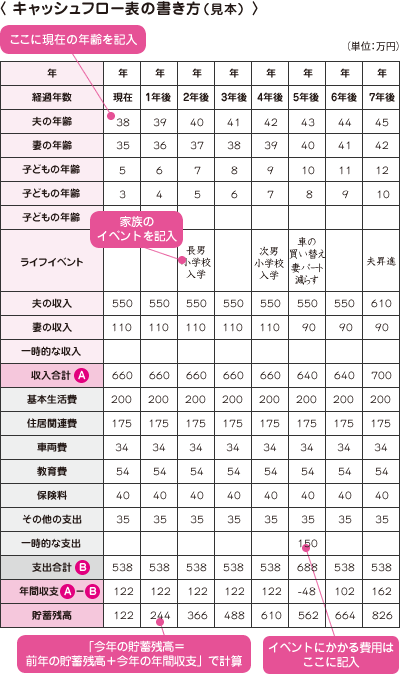

ステップ②資金の流れを表に整理

先ほどのステップ①で立てた貯蓄計画やライフイベントをもとに、年ごとの収入・支出・貯蓄の推移をキャッシュフロー表にまとめます。

ここでポイントとなるのが、資金の流れを一目で把握できるように整理することです。

具体的には、結婚や住宅購入、子どもの教育費などのライフイベントごとに必要な支出を行ごとに整理し、

その時期にどれくらいの資金が必要になるかを表に記入します。

これにより、将来の資金不足や余裕のある時期がひと目でわかり、計画の修正や貯蓄ペースの調整もしやすくなります。

ステップ①の3つを明確にすることで、以下図1のようなキャッシュフロー表を作成しやすくなります。

引用:日本FP協会『便利ツールで家計をチェック』より

投資戦略の見直しへの活用

キャッシュフロー表は、資産形成にも役立てることができます。

具体的には、毎年の収入や支出、貯蓄の状況が明確になるため、どれくらいの資金を投資に回せるかや、無理なく貯蓄を増やせるかを判断しやすくなります。

また、将来のライフイベントに備えた資金の流れをシミュレーションすることで、資産形成計画を現実的に設計することも可能になるためです。

投資戦略への3つの活用

①目標の再確認と調整

投資戦略を定期的に見直すことで、目標が生活状況や市場環境に適しているかを再評価し、必要に応じて修正できます。

➁パフォーマンスの最適化

定期的に評価し、成果や損失を把握することで、パフォーマンスの悪い投資を見直し、資産の最適化を図れます。

③リスク管理

市場環境やリスク許容度の変化に応じてリスクを再評価し、資産減少リスクを軽減します。

資産形成は短期では達成できません。

長期計画を見据え、自身や家族に負担にならない範囲で運用することが大切です。

あわせて読みたいコラム

・貯金ゼロからの資産形成術|目標金額達成のための5ステップ解説

まとめ

今回の記事のまとめです。

キャッシュフロー表は、個人や企業の収入と支出を視覚的に示し、資金の流れを把握するための財務管理ツールです。

これにより、手元に残る現金の状況を明確に把握でき、健全な財務管理が可能になります。