資産形成において、日本は貯金大国と言われています。

実際、筆者の周りでも、資産運用をしている人よりも、貯金に資金を当てている人の方が断然多いです。

一方で、アメリカは日本と比較しても、国民一人一人が資産運用における意識が高く、資産形成においても、形成までのスピードが速い特徴があります。

資産形成が速いことは、将来の経済的負担を軽減するメリットを含んでいます。

この記事では、日本とアメリカの資産形成における意識の違いと、それに伴う資産形成の方法に焦点を当てます。

この記事で分かること

- 資産運用におけるアメリカの資産形成

- 日米それぞれの資産形成の違い

- 日本における有効な資産運用法

アメリカの資産形成に学ぶ投資法

まず初めに、アメリカの資産形成に学ぶ投資法について考えてみたいと思います。

なぜアメリカの資産形成に学ぶ必要があるのか。

それは、アメリカの資産形成において、株式や投資信託などの投資が多く占めるためです。

合わせて読みたいコラム

・ETFを活用した資産運用術:メリットとリスクを徹底解説

アメリカの資産形成の特徴

アメリカの資産形成にはいくつかの特徴がありますが、その中でも主な3つを以下にまとめます。

- 積極的な資産運用意識

アメリカでは、投資や資産形成に対する意識が高く、個人投資家や機関投資家が市場に積極的に参加している。 - 税制の影響

アメリカの税制は資産形成に影響を与える重要な要素であり、特典や節税手段を活用して投資収益の最大化や資産の成長を促進している。 - 先進的な投資アプローチ

アメリカの投資家やファイナンシャルプランナーは、ポートフォリオの多様化やリスク管理、長期的な視野に基づいた投資など、先進的な投資アプローチを積極的に採用している。

アメリカと日本の資産形成の比較

アメリカと日本の資産形成を比較すると、最も異なる点は資産形成に対する意識の違いです。

アメリカでは、多くの人々が資産形成を積極的に考え、投資や貯蓄を通じて将来の経済的安定を追求します。

一方で、日本では貯蓄志向が強く、安全な資産(主に預金や公的年金)への投資が一般的です。

また、アメリカではリスクを取りながらも高いリターンを追求する投資文化が根付いており、株式や不動産などのリスク資産への投資が一般的です。

これに対し、日本では安定した収益を重視する傾向があり、リスクを避けるために保守的な資産運用が好まれます。

資産形成の重要性

資産形成の重要性は多岐にわたります。

以下に、その主な理由を3つ挙げます。

①経済的安定と自立の可能性

資産形成は、将来の経済的安定と自立を確保するための基盤を築くことにつながります。投資や貯蓄を通じて資産を増やすことで、将来の財政的ニーズや目標を達成するための資金を確保できます。

➁生活の品質向上

ライフプランニングの品質向上にも貢献します。十分な資産を持つことで、教育、健康、余暇などの重要な生活目標を達成するための資金を手に入れることができます。

③不測の事態への備え

健康問題や失業などの、不測の事態に備えるための重要な手段です。ライフプランニングの予期せぬ出来事に備えるために、適切な資産を持つことは重要です。

特に不測の事態への備えは、資金が必要となるケースが多く、そのためには早い段階での資産形成が大切です。

合わせて読みたいコラム

・貯金がない状態からの資産形成とは

アメリカでの資産形成スピードが速い理由

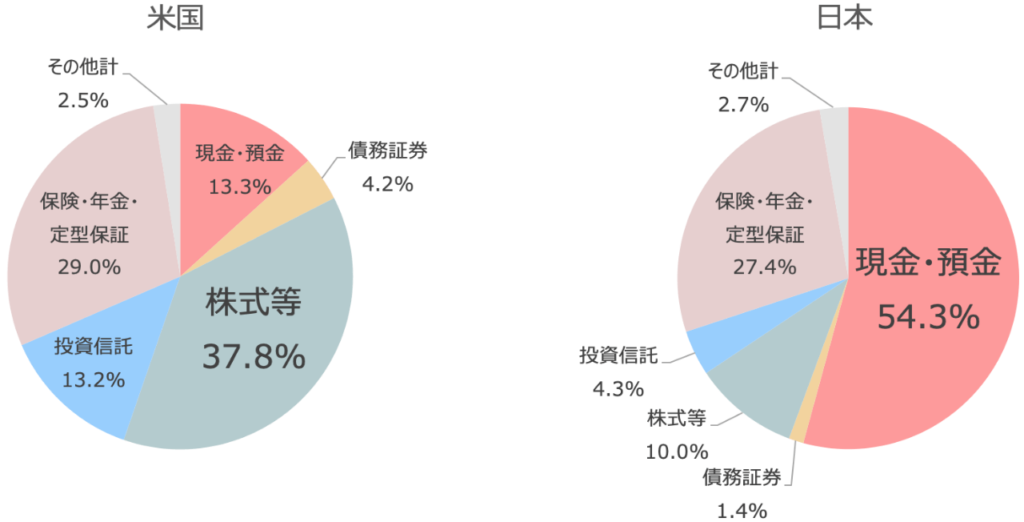

アメリカでの資産形成が速い理由は、資産運用の内訳の違いが大きな要因です。

しかし、前述したように、日米の個人の資産形成における違いは、資産形成への意識の差も影響していることも前提です。

ここでは改めて、日米それぞれの資産形成の内訳を見てみましょう。

引用サイト:野村アセットマネジメント:「米国と日本の個人金融資産の構成比較」

上記図1のグラフが示す通り、アメリカの資産形成では、株式と投資信託が合わせて51%を占めています。

一方で、日本の資産形成では現金や預金が54.3%となっています。

この違いが資産形成のスピードにどう影響するかという点について考えてみます。

株式や投資信託などの投資は複利の恩恵を受けることができるという大きな利点があります。

一方、現金や預金は運用されていないため、資産の増加に直接貢献しません。

そのため、株式などの運用により資産が複利効果によって指数関数的に増加することが可能となります。

資産形成に関するコラム

・投資の証拠金とは?役割とリスクについての解説

アメリカの長期資産運用戦略

資産運用は長く続けることでリスクを抑えられます。

しかし、投資を行うことが必ずしも資産を増やせるとは限りません。

株や投資信託、不動産などのリスク資産の価格はプラス方向だけでなく、マイナス方向にも振れるため、価値が減少する可能性もあります。

こうしたリスクを抑える方法の一つとして、長期投資が挙げられます。

長期積み立て投資

長期積み立て投資は、投資家が定期的に一定期間ごとに一定額を投資に積み立てることで、長期的な資産形成を目指す投資戦略です。

特にアメリカの場合、長期積み立て投資は一般的であり、多くの個人投資家や機関投資家が採用しています。

アメリカの長期積み立て投資には以下の特徴があります。

経済成長の恩恵を享受

アメリカは世界最大の経済大国の1つであり、長期的に見て経済成長が期待されています。そのため、長期積み立て投資を行うことで、アメリカの経済成長に連動して資産の成長を期待することができます。

投資機会の多角化

アメリカは多様な投資機会が存在し、株式市場や債券市場、不動産市場などが発展しています。投資家はこれらの市場を通じて長期的な成長を狙うことができます。

複利の活用

長期積み立て投資では複利の力を最大限に活用することができます。積み立てた資金が成長し、その成長分もさらに投資に回されることで、長期間にわたって資産を増やすことが可能です。

税制上の優遇

アメリカでは長期的な投資に対して税制上の優遇措置が存在します。たとえば、長期保有によるキャピタルゲイン税の軽減や、個人退職口座(IRA)や401(k)プランなどの税制優遇型の投資口座が利用されます。

金融資産の資産運用方法

そもそも、金融資産の資産運用方法には、どのような種類があるでしょうか?

一般的に金融資産の資産運用方法は多岐にわたりますが、以下にいくつかの種類を挙げてみます。

株式投資

株式市場で企業の株式を購入し、その価値の上昇を期待して利益を得る方法です。

債券投資

政府や企業からの借り入れ証券である債券を購入し、利子や元本を受け取る方法です。

投資信託

資産運用会社が複数の投資家から資金を集め、その資金を様々な金融商品に投資する方法です。

不動産投資

不動産物件を購入し、家賃収入や物件の価値の上昇を通じて利益を得る方法です。

ETF(上場投資信託)

様々な資産クラスに投資するための運用方法であり、株式市場で取引可能な投資商品です。

アメリカの様々な資産形成法

アメリカのさまざまな資産形成法には、年金制度、401(k)プラン、そして不動産投資などがあります。

アメリカの年金制度

アメリカの年金制度には、以下のような特徴があります。

主要な年金制度

社会保障制度:

労働者が社会保険料を支払い、定年後に年金を受け取る仕組み。

個人運用型退職金制度:

401(k)やIRA(個人退職口座)など、個々が運用を行う退職金制度が広く利用されている。

運用管理

自己責任での運用:

労働者が自身の年金資産を管理・運用する必要があり、企業年金は減少傾向にあります。

確定拠出年金の運用|401(k)プラン

401(k)プランは、民間営利企業の従業員を対象にしたアメリカの確定拠出個人年金制度です。

仕組みとしては、会社の従業員が給与の一部をすぐに受け取らず、拠出金として401(k)口座に預けておけるというものです。

つまり、給与の受け取りを将来に遅らすことができるというものです。

401(k)プランのメリットをまとめると、以下のようになります!

401(k)プランのメリット

①繰延べた課税分の複利効果を得れる

➁会社のマッチングプランを利用可能

③リタイアしてから積立額を引き出せる

不動産投資

アメリカにおける不動産投資についても理解しておきましょう。

一般的にアメリカにおける不動産投資は、以下のような形態に分けることができます。

不動産投資信託(REITs)

REITsは不動産に投資するための株式市場で取引可能な投資商品です。

不動産賃貸経営

投資家は土地や物件を購入し、売買や賃貸経営を行うことで利益を得ます。これには、住宅、商業施設、オフィスビルなどの建設が含まれます。

不動産クラウドファンディング

オンラインプラットフォームを通じて、複数の投資家が小額の投資を集め、不動産プロジェクトに投資します。

参照コラム

・成長投資枠を活用してのJ-REIT投資

・不動産投資ガイド|投資初心者向け

日本における資産運用法

最後に、日本における資産運用方法について見ていきます。

ここでは、iDeCoと新NISAに焦点を当てて解説します。

iDeCoの活用法

確定拠出年金(iDeCo)は、日本の個人型年金制度の一つであり、以下のような特徴があります。

加入条件

基本的には20歳以上60歳未満の全ての人が加入できます。ただし、企業型の確定拠出年金に加入している場合は、企業型年金規約でiDeCoの同時加入を認められている場合に限ります。

自己掛金と自己選択

iDeCoでは自身で掛金を拠出し、運用します。掛金は月々5,000円以上1,000円単位で設定可能で、拠出額の上限額は加入資格によって異なります。

受け取り方法

運用した掛金は、原則として60歳から老齢給付金として受け取れます。受け取り方法は、「一時金」「年金」「一時金と年金の併用」の3つから選択可能です。

税制優遇

iDeCoの特長は、3つの税制優遇があることです。掛金が全額所得控除され、運用益は非課税です。

iDeCoのメリットは税制優遇による資産形成の促進であり、デメリットとしては60歳まで引き出せない点が挙げられます。

iDeCoについての関連コラム

・確定拠出年金(iDico)の運用で老後の不安を解消する

新NISAの活用

新NISA(少額投資非課税制度)は、個人が株式や投資信託などの金融商品に投資し、その収益を非課税にする制度です。

以下に、新NISAの特徴を簡潔にまとめます。

①非課税保有期間が無期限

つみたて投資枠と成長投資枠の保有期間に上限がなくなり、長期的な資産運用が可能。

➁年間投資枠の拡大

年間の非課税投資枠が拡大し、つみたて投資枠と成長投資枠を組み合わせることで、年間最大360万円まで投資が可能。

③口座開設期間の恒久化

NISA口座の開設期間に期限がなくなり、いつでも口座を開設して投資を始められる。

新NISAでは、非課税のメリットを活用し、長期的な資産形成が可能になります!

新NISAについての関連コラム

・新NISAで始める資産運用!SBI証券での口座開設方法も解説

まとめ

今回の記事のまとめです。

日本とアメリカの資産形成の違いは、資産形成への意識にあります。

アメリカでは積極的な投資文化があり、リスクを取って高いリターンを追求します。

一方、日本では保守的な運用が好まれ、安定した収益を重視します。

そして、アメリカでの資産形成が速い理由は、株式や投資信託などリスク資産への投資が一般的で、複利の恩恵を受けやすいためです。

対して、日本は現金や預金が主流で、資産の増加が遅い傾向があります。