最近、iDeCoという言葉をよく聞くようになりましたね。

以前、会社の同僚達に「iDeCo、やってる?」と聞いたところ、多くの人が「やってない」と答えました。

その理由を尋ねてみると、「仕組みがよくわからない」「どんなメリットがあるのか分からない」という声が多かったです。

筆者は、FPの勉強をしているときにiDeCoについて学びましたが、確かに確定拠出年金と聞いてもピンとこない人も多いかもしれません。

そこで今回は、確定拠出年金制度について掘り下げてみたいと思います。

この記事で分かること

- 確定拠出年金、個人型と企業型の違い

- 確定拠出年金の始め方

確定拠出年金制度が注目される理由

まず、確定拠出年金制度が注目される理由について見ていきましょう。

会社員やフリーランス、個人事業主に関わらず、いずれ退職の時が訪れます。

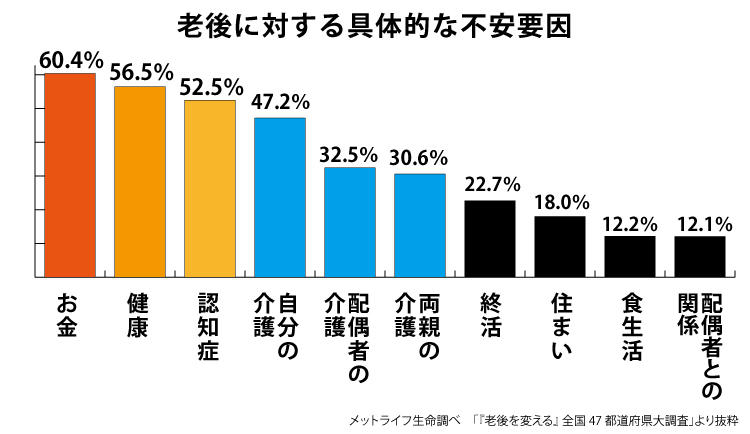

現代では、リタイアメントや老後の生活への不安が高まっており、老後の資産形成の一環として確定拠出年金制度への関心が高まっています。

引用:マイナビミドルシニア

確定拠出年金とは?

確定拠出年金とは、個人が自らの意思で年金資産を積み立てる制度です。

これは、将来の老後資金を確保するために自己負担で積み立てを行うもので、一般的には会社員や個人事業主、フリーランスなどが対象となります。

日本の年金制度は、国民全体が加入する「国民年金」と、職業によって給付が上乗せされる「厚生年金」から成り立っています。

これらは公的年金と呼ばれ、国が社会保障の一環として運営しています。

そして、その上にあるのが「私的年金」で、企業や個人が任意で加入できる制度です。

「確定拠出年金」は私的年金制度の一部として区分されます。

確定拠出年金の最大のメリットは、拠出する金額のうち、全額が課税対象外になることです。

つまり、拠出したお金が税金の対象外で運用され、老後の備えとして貯めることができます。

私的年金については、以下の記事で詳しくまとめています。

確定拠出年金の種類

確定拠出年金は、拠出された掛金とその運用益との合計額をもとに、将来の給付額が決定されます。

確定拠出年金は、企業型確定拠出年金と個人型確定拠出年金の2種類があり、企業型確定拠出年金は、事業主が従業員のために設立する企業年金で、個人型確定拠出年金は、個人が自主的に加入する年金制度です。

確定拠出年金のメリットとしては、税制優遇措置があること、運用商品の選択肢が多いこと、運用成績によって将来の年金受取額が変動することが挙げられます。

一方、確定拠出年金のデメリットとしては、運用できる年数が少ないこと、納税額が少ないとメリットを受けにくいこと、原則60歳まで運用資産を引き出せないことなどがあります。

個人型確定拠出年(iDeCo)とは

個人型確定拠出年金(iDeCo)とは、20歳以上65歳未満の自営業者や会社員、公務員、専業主婦(夫)の公的年金被保険者が加入できる年金制度です。

「iDeCo」とは、「個人型確定拠出年金(Individual-type Defined Contribution pension)」の略称です。

この制度では、加入者自身が一定期間ごとに一定額の掛金を積み立て、その資産を運用することで将来の年金を準備します。

積立した資金は、自身で選んだ運用商品によって運用され、運用成績に応じて将来の年金額が決まります。

iDeCoの主な特徴は、以下の通りです。

- 加入者が運用商品を選ぶことができるため、リスク許容度や投資目標に合わせた運用が可能

- 積立額に対する税制優遇措置があり、一定の範囲内で所得税の控除が受けられる。

- 加入者が転職や退職してもiDeCo口座は維持できる

- 自身で選んだ金融機関で申し込み可能

- 掛金は5,000円からで、年1で掛金を変更可能

加入者の資格によって掛け金の上限は以下のようになります。

| 第1被保験者(自営業、その家族) | 68,000円 |

| 第2被保験者(企業年金等に加入していない会社員) | 23,000円 |

| 第2被保験者(企業型年金のみに加入している会社員) | 20,000円 |

| 第2被保験者(公務員) | 12,000円 |

| 第3被保験者(専業主婦等) | 23,000円 |

| 国民年金任意加入者 | 68,000円 |

※ただし、企業型年金に加入している場合、企業型年金とiDeCoとの合算額に対する拠出限度額となります。

iDeCo公式サイト|iDeCo(イデコ・個人型確定拠出年金)【公式】

企業型確定拠出年金(DC)とは

企業型確定拠出年金(DC)は、原則として企業が従業員のために掛金を負担し、従業員が自身の年金資産を運用する制度です。

この制度では、従業員が将来の退職金や年金を準備するために、給与とは別に一定額のお金を積み立てることができます。

企業型DCの特徴は以下の通りです。

- 企業が原則として掛金を負担

- 掛金は従業員の給与とは別に支給される

- 掛金が従業員の年金口座に積み立てられる

- 従業員は、任意の運用商品を選択可能(企業側が選定したラインナップに限定)

- 従業員の福利厚生の一環として提供されることが一般的

- 企業型DCに加入できるのは「制度を導入している企業で働く原則60歳未満の従業員」に限定

企業型DCは、従業員が自身の年金資産を管理することで、将来の退職金や年金を自らの手で準備することができる制度です。

個人型確定拠出年(iDeCo)のメリットとデメリット

iDeCoを利用することで将来の年金を積み立てることが可能ですが、メリットだけでなくデメリットも存在するため、理解しておく必要があります。

iDeCoメリット

- 税制優遇

iDeCoへの拠出額は一定の範囲内で所得税の控除が受けられ、年金資産の積み立てを税金の面で支援可能 - 自由度の高い運用

加入者が選択できる運用商品の幅が広く、自身のリスク許容度や投資目標に応じた運用が可能 - 移行性がある

転職や退職時にもiDeCo口座を維持できるため、安定した年金資産の積み立てが可能

iDeCoデメリット

- 自己責任の高さ

加入者自身が資産の運用を行うため、運用結果によるリスクは自己負担する必要がある - 制度の複雑さ

制度や運用方法に関する理解が必要であり、適切な運用を行うためには投資に関する知識が必要

さらに企業型DCとの違いも抑えておきましょう。

それぞれの特徴をまとめると以下のようになります。

| iDeCo | 企業型DC | |

| 加入対象者 | 加入資格を有する20歳以上65歳未満 | 制度を導入している60歳未満 |

| 掛金 | 加入者負担 | 企業負担 |

| 口座管理費用 | 加入者負担 | 企業負担 |

| 運用商品設定 | iDeCo可能金融機関から自ら選定 | 企業が選定した商品から選定 |

iDeCoと企業型DCには、それぞれ異なったメリットとデメリットがあります。

それぞれの長所と短所を理解しておきましょう。

確定拠出年金を始めるには?

では、最後に確定拠出年金の始め方について見ていきましょう。

確定拠出年金を始めるには、具体的にどのように行えばいいのでしょうか。

確定拠出年金の始め方

確定拠出年金を始めるには、以下の5つのステップを踏むことが一般的です。

1.加入資格の確認

個人型確定拠出年金(iDeCo)に加入するためには、加入資格が必要です。加入資格区分によって、掛金の限度額が異なりますので、まずは自身の掛金の上限がいくらかを把握することが大切です。

2. 口座開設

iDeCoに加入するためには、iDeCo専用口座を開設する必要があります。iDeCo専用口座は、金融機関(運営管理機関)で開設することができます。

3. 掛金の設定

掛金額は、月々5,000円以上1,000円単位で、自身の加入資格に沿った限度額の範囲内で設定できます。掛金額は、1年に1回だけ変更することができるため、自身の状況の変化に合わせて、掛金額を増減することも可能です。

4. 運用商品の選択

iDeCoには、多種多様な運用商品が提供されています。それぞれの運用商品には異なる仕組みや特徴、リスクとリターンの関係があるため、運用商品の仕組みや特徴を理解することが重要です。

5. 加入手続き

口座開設と掛金の設定の完了後、運営管理機関への加入手続きを行います。手続きは、運営管理機関の窓口で行い、本人確認書類が必要です。

1.の加入資格の確認は、iDeCo公式サイトで行うことができます。

まとめ

今回の記事のまとめです。

確定拠出年金には個人型と企業型の2つの主要な形態があります。

個人型確定拠出年金(iDeCo)

20歳以上65歳未満の自営業者や会社員などの公的年金被保険者が加入できる年金制度。

自身で選んだ運用商品の運用成績に応じて将来の年金額が決定する。

企業型拠出年金(DCプラン)

企業が従業員のために拠出金を提供し、従業員が自身の年金資産を運用する制度。

加入条件は、原則として制度を導入している企業で働く60歳未満の従業員に限定される。

一般的に、確定拠出年金(iDeCo)を始めるためには、以下の5つのステップが必要です。

- 加入資格の確認

- 口座開設

- 掛金の設定

- 運用商品の選択

- 加入手続き