『ポートフォリオ戦略ってなぜ必要なの?』

理想的な資産運用と資産管理は、将来の目標達成に向けた重要な要素です。

適切なポートフォリオ戦略を構築し、リスク管理とリターンのバランスを保つことで、これらの目標を実現する手段となります。

そこで今回は、ポートフォリオ戦略とその基本的な構築方法について解説したいと思います。

この記事で分かること

- ポートフォリオ戦略の基本的な特徴とそのメリット

- バランスの取れたポートフォリオ構築の方法

なぜ資産運用がライフプランにおいて重要なのか、一緒に学んでいきましょう。

ポートフォリオ戦略とは

ポートフォリオとは、投資家が複数の金融商品を組み合わせて構築する「投資ポートフォリオ」を指します。

異なる資産クラスを組み合わせることで、特定の資産で発生する損失を抑えるだけでなく、複数の資産の相乗効果により、リターンの向上が期待できることを意味します。

まずは、ポートフォリオ戦略のメリットとデメリットについて確認していきましょう。

ポートフォリオの持つ重要性とそのメリット

ポートフォリオは、適切に構築・管理することでリスクを分散し、同時にリターンを最大化することができるため、資産運用において重要な役割を果たします。

まず、リスクの分散によって特定の資産クラスの損失を軽減することができます。

例えば、特定企業の株式に対する損失を、相関関係が低い不動産の値上がりでカバーすることができます。

次に、リターンの最大化に貢献します。

異なる資産クラスを組み合わせることで相乗効果が生まれ、株式の値上がりや不動産の賃料収入などがポートフォリオのリターンを向上させます。

そして、投資の効率化も大きなメリットです。

複数の資産クラスを組み合わせることで、投資資金を増やすことができ、複利効果により資産を効果的に増やすことが可能です。

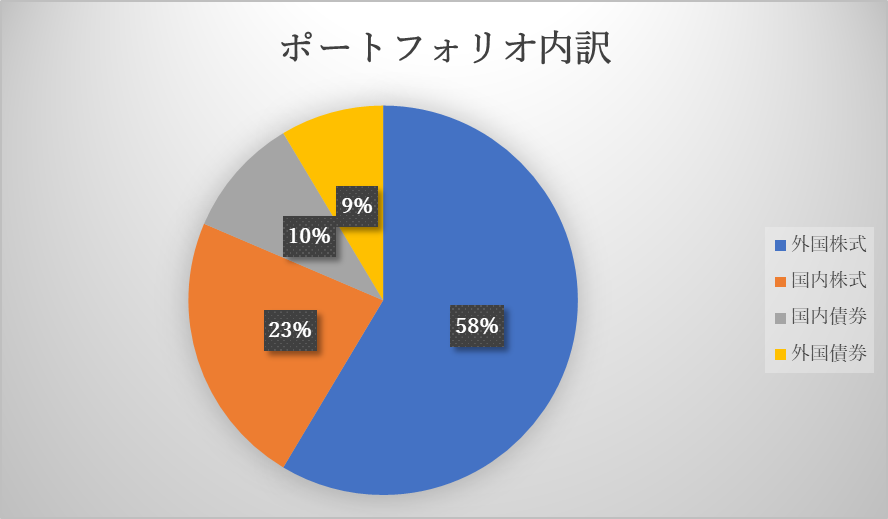

ポートフォリオの構成内容

ポートフォリオの構成要素には、主に以下の4つが含まれます。

1.株式

・配当や株価上昇によるリターンが期待できるが、値動きが大きくリスクも高い。

・株価の急落による資産価値の減少もある。

2.債券

・企業や国が発行する借用証書であり、元本と利息の支払いが約束されている。

・株式よりリスクは低いが、リターンも低い。

3.不動産

・土地や建物などの不動産資産であり、賃料収入や売却益によるリターンが期待できる。

・初期費用が大きく、売却には時間がかかるため流動性が低い。

4.現預金

・お金そのものであり、最も流動性が高いが、リターンはほとんど期待できない。

・現在では急激なインフレにより価値が下がる傾向がある。

これらの資産クラスは、国内と海外、先進国と途上国などに分けられることもあります。

主として組み入れられる要素は上記の4つですが、さらに上記以外にもいくつかあります。

①コモディティ

・金や原油などの自然資源や物資。

・インフレヘッジやポートフォリオの多様化のために組み込まれることがある。

➁為替

・異なる通貨間価値の相対的な変動に基づく取引や投資を指す。

・外国為替市場での通貨売買や、外国の金融資産の保有を通じて行われ、通貨の価値変動によって利益を得る。

③オルタナティブ投資

・株式や債券とは異なる資産クラスに分類される投資。

・ヘッジファンド、不動産投資信託(REITs)、私募ファンドなどが含まれる。

④投資信託

・複数の資産(株式、債券、不動産など)を一つのポートフォリオにまとめたものであり、個々の投資家が取引可能な形態で提供される。

どの商品を選ぶかよりも、どのようにリスクヘッジをするかを考えることが大切です。

ポートフォリオの作り方

この章では、ポートフォリオの作り方について見ていきましょう。

まず、前提として運用目的と運用期間は密接に関連しています。

たとえば、老後資金の準備と子供の教育資金を目的とした運用では、投資期間が異なるため、運用目的と運用期間を明確にすることで、適切なポートフォリオを構築できます。

運用目的の明確化

ポートフォリオを作る際には、まず運用目的を明確にすることが重要です。

運用目的を明確にすることで、投資家は自身の目標やリスク許容度に合ったポートフォリオ構築の方針を確立することができます。

運用目的には、以下の4つの項目が挙げられます。

- 資産形成

将来の経済的安定を確保するためには、リスクを抑えつつ、効率的にリターンを狙うことが重要です。 - リタイアメント

退職後の生活や収入源を確保するため、年金や退職金と組み合わせて資産を運用します。 - リスクヘッジ

市場の変動リスクを軽減するために、金や債券など現金以外の資産を保有し、資産減少に備えることも大切です。 - インカムゲイン

定期的な収入を確保するために、配当金や利息などの収入源を重視したポートフォリオを構築し、収益の安定を目指します。

運用期間の策定

運用期間の策定は、ポートフォリオを構築する上で重要な要素です。

運用期間が短い場合、市場の急激な変動によって損失を被るリスクが高まります。

そのため、リスクを抑えたポートフォリオを構築することが必要です。

具体的には、株式の割合を減らし、債券の割合を増やしたり、投資信託やETFなどの分散投資商品を活用することが重要です。

一方、運用期間が長い場合は、リスクを取ってリターンを追求するポートフォリオを構築することも検討できます。

長期的な投資期間では、市場の短期的な変動の影響を受けにくくなるため、株式の割合を増やしたり、個別銘柄への投資を検討することができます。

運用目的を明確にすることで、適切な運用戦略を構築できます。

合わせて読みたいコラム

・具体的な投資方針と目標設定の必要性

おさえておきたいポイント

ポートフォリオ戦略の一つにリバランス(割合補正)があります。

では、なぜリバランスが重要なのか、最後にポートフォリオ戦略で押さえておきたいポイントを確認していきましょう。

リバランス(割合補正)の必要性

ポートフォリオは資産価値に基づいて構築されますが、その後の市場の変動によって各資産の割合が変化してしまいます。

このため、定期的にポートフォリオの割合を調整し、理想的なバランスを保つことが重要です。

リバランスの頻度には決まりはありませんが、最低でも年に1回は行うことが推奨されています。

これにより、現在の資産状況を把握し、目標に向けて調整することができます。

さらに、経済全体や市場に大きな影響を与える出来事があった場合や、保有している資産に重大な変動があった場合は、必要に応じてリバランスを行うことが重要です。

これにより、ポートフォリオのリスクを最小限に抑え、投資目標に向かって効果的に進むことができます。

投資には予期しないリスクがあるため、利益追求よりも資産の減少を防ぐことが重要です。

合わせて読みたいコラム

・FPに相談するメリットとは?お金と保険の専門家だからできること

まとめ

ポートフォリオを形成する際は、商品の選択に加え、リスクヘッジの手法も重要です。

リスクヘッジは、異なる資産クラスや投資商品を組み合わせることで特定のリスクに備え、ポートフォリオ全体の安定性を確保する戦略です。

そして、自身の目標やリスク許容度に合った戦略を見直すためにも、定期的にリバランス(資産の比率を調整すること)を行うことも大切です。