「退職金の控除額って、勤続年数でどう変わるの?」

退職金の手取り額は、できるだけ多く受け取りたいものですよね。

しかし、実際には定年まで働き続けるだけでなく、転職や早期退職といった選択肢もライフプランに含まれることがあります。

そんな時、退職金の手取り額がどのように変わるのか、把握できると心強いですよね。

この記事では、勤続年数に応じた退職金所得控除の仕組みを解説し、早期退職と定年退職における控除額の違いについて詳しく見ていきます。

この記事で分かること

- 退職金所得控除の仕組み

- 早期退職と定年退職の退職金の違い

- 退職金所得控除を最大限に活用するためのポイント

転職や早期退職などで、どの程度手取り額が変わるのか、一緒に学んでいきましょう。

そもそも、退職金所得控除とは?

退職金所得控除は、その名の通り、退職金を受け取る際に適用される控除です。

しかし、この控除額には、勤続年数などの条件が設定されており、それによって控除額が変動します。

まず初めに、退職金所得控除の基本的な仕組みについて見ていきましょう。

関連コラム

・退職金はどれくらいもらえる?制度の種類・相場・確認方法をご紹介

退職金所得控除の3つの特徴

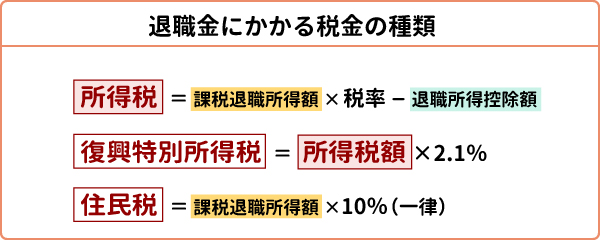

先ほどご説明したように、退職金所得控除は退職金にかかる税金を軽減する制度で、所得税、住民税、復興特別所得税が軽減されます。

退職金所得控除のポイントは、大きく以下の3つですよ!

退職金所得控除のポイント3つ

①退職金の税負担を軽くできる

退職金にかかる税金(所得税・住民税・復興特別所得税など)を軽減できます。

②勤続年数が長いほど控除額が増える

控除額は勤続年数に基づいて決まり、勤務年数が長いほど、控除額も増加します。

③控除を受けるには手続きが必要

退職金を受け取る際には、退職所得の受給に関する申告書の提出が必要です。

参照サイト

・A2-29 退職所得の受給に関する申告(退職所得申告)|国税庁

退職金所得控除の計算方法(勤続年数別)

退職金所得控除額の計算方法は、主に以下の2通りです。

勤続年数によって、ⒶまたはⒷのいずれかが適用されます。

Ⓐ勤続年数が20年以下の場合

控除額 = 40万円 × 勤続年数

Ⓑ勤続年数が20年を超える場合

控除額 = 800万円 + 70万円 × (勤続年数 - 20年)

上記で求めた控除額を退職金の収入金額から差し引くことで、退職所得を算出することができます。

退職所得の計算式

退職所得 =(収入金額(源泉徴収前の金額) - 退職所得控除額) × 1/2

そして、退職所得に対する課税税率を算出します。

退職所得金額に対する課税税率

195万円以下:5%

195万円超~330万円以下:10%

330万円超~695万円以下:20%

695万円超~900万円以下:23%

900万円超~1,800万円以下:33%

1,800万円超~4,000万円以下:40%

4,000万円超:45%

※各税率に応じた控除額が適用されます。

参照サイト

・No.2260 所得税の税率|国税庁

退職金所得控除の計算例(シュミレーション)

では、実際に一つ具体例をもとに、退職金の手取り額を計算してみましょう。

設例1

定年退職の場合の手取り額

条件

勤続年数:35年

退職金総額:3,000万円

年齢:65歳

設例1を、下記3つのステップで求めていきますよ!

ステップ1. 退職所得控除の計算

勤続年数20年超の場合

控除額 = 800万円 + 70万円 × (勤続年数 - 20年)

=800万円+70万円×(35-20)

=800万円+70万円×15

=1,850万円

ステップ2. 退職所得の計算

退職所得=(退職金−退職所得控除額)×1/2

=(3,000万円−1,850万円)×1/2

=1,150万円 × 1/2

= 575万円

ステップ3. 課税所得の計算

課税対象となる退職所得 575万円 に対して、所得税・住民税・復興特別所得税を計算します。

仮に税率を20%とすると、

課税所得総額=575万円×20%

=115万円

手取り総額=3,000万円-115万円

=約2,885万円

※上記はあくまで簡単にまとめた例です。

正確な計算や判断は、専門家に相談してみましょう。

毎月の家計管理や貯金のやりくりに悩んでいる方へ

・みんなの生命保険アドバイザーは全国相談無料!

退職金の受け取り方の違い(一括と分割)

退職金の受け取り方法には、主に一括受け取りと分割受け取りの2種類がありますが、これらの方法では退職金控除の適用方法が異なるため、注意が必要です。

この章では、退職金の受け取り方によって手取りがどう変わるかを見ていきましょう。

あわせて読みたいコラム

・退職金一括受け取り前のチェック項目|年金形式での分割受け取り比較

受け取り方法① 一括受け取りの場合

一括受け取りは、退職金を退職時に一度に全額受け取る方法です。

一括受け取りには、以下2つのメリットがあります。

1. 退職所得控除を活用できる

退職金を一括で受け取る場合、退職所得控除を利用して税負担を軽減できます。

2. 資金調達が迅速にできる

退職金を一括で受け取ることで、一度にまとまった資金を手に入れることが可能になります。

受け取り方法② 分割受け取りの場合

分割受け取りは、退職金を一度に全額受け取るのではなく、定期的に分割して受け取る方法です。

分割受け取りには、以下2つのメリットがあります。

1. 年金としての取り扱い

分割受け取りでは退職金が年金扱いとなり、公的年金等控除が適用されます。

2. 税金の軽減につながる

総額を複数年に分けて所得計上するため、年間の課税額を抑えやすくなります。

なお、退職金にかかる税金には、以下の種類が含まれることをおさらいしておきましょう。

引用元:三菱UFJ銀行『退職金にかかる税金の種類』より

早期と定年で受取額はどれくらい違うの?

先ほどの章で、勤続年数に応じて退職所得控除額が変動することをお伝えしましたが、

退職金の額や税金の計算方法も、退職のタイミングによって異なる場合があります。

この章では、早期退職と定年退職で異なる退職金の取り扱いについて見ていきます。

早期退職と定年退職の特徴の違い(2つのポイント)

早期退職と定年退職では、退職金の総額はもちろん、それに伴う税金の負担も異なります。

一般的に、長く勤めて定年退職する場合は、勤続年数が長いため退職金の総額も控除額も大きく、手取り額が増えやすくなります。

一方、早期退職では勤続年数が短いため退職金は少なく、控除額も小さいため、同じ受け取り方でも手取りへの影響が大きくなります。

例えば、早期退職の場合、19歳から30歳まで勤めた場合は勤続年数が約11年と短く、

退職金の積み立て総額が80万円だと、退職所得控除額が総額を上回るため、課税対象となる退職所得金額はほぼゼロになります。

退職金所得控除を最大限に活用するためのポイント

冒頭でもお伝えした通り、ライフプランによって退職金を受け取るタイミングは異なりますが、

退職金に限らず、有事の際に役立つ知識を身につけておくことで、予期せぬ事態にも冷静に対応できるようになります。

では最後に、退職金所得控除を活用するためのポイントについて見ていきましょう。

退職金を受け取るタイミングの最適化

退職金は老後の備えだけでなく、ライフプランにおける資金の確保など、さまざまな用途に活用できます。

そのため、退職金をどのように活用するかは、ライフステージに応じた柔軟な資金計画を立てることが大切です。

退職金を受け取るタイミングには、主に以下3つのケースなどが挙げられますよ。

1. 退職後すぐに生活費が必要な場合

退職後すぐに生活費を確保したい場合、一括受け取りで短期的な資金調達が可能です。

2. 再就職を予定している場合

退職後に再就職を考えている場合、退職金を一時的な収入補填として活用できます。

3. 老後資金として長期間にわたって活用する場合

定年後の生活資金として活用する場合、年金収入を補完し、安定した生活設計に役立てることができます。

あわせて読みたいコラム

・ライフプラン表ってどんなもの?結婚・出産・退職を可視化するメリット

まとめ

今回の記事のまとめです。

退職金所得控除は、退職金にかかる税金を軽減するための制度で、退職金を受け取る際に一定額が控除されます。

退職金所得控除の計算方法は勤続年数に応じて決まり、

勤続年数が20年以下の場合、控除額は「40万円 × 勤続年数」となり、20年を超える場合は「800万円 + 70万円 × (勤続年数 - 20年)」が控除額となります。

早期退職と定年退職では、退職金の扱いや税金に関して異なる点があるため、年齢やライフプランに基づいた適切な判断が大切です。