『税額控除ってどんなものが対象?』

税額控除にはさまざまな種類があり、一般的によく知られているのは住宅ローン控除です。

税額控除は所得控除と異なり、控除額が高額になりやすく、所得税から直接差し引けるため、節税効果が大きくなります。

この記事では、税額控除の仕組みと、所得控除との違いについて詳しく解説していきます。

この記事で分かること

- 税額控除の仕組み

- 税額控除の種類

- 税額控除の具体例

そもそも税額控除とは?

冒頭でもお伝えした通り、税額控除は所得税額から直接控除されるため、所得控除よりも節税効果が高くなります。

まずは、税額控除の仕組みについて詳しく見ていきましょう。

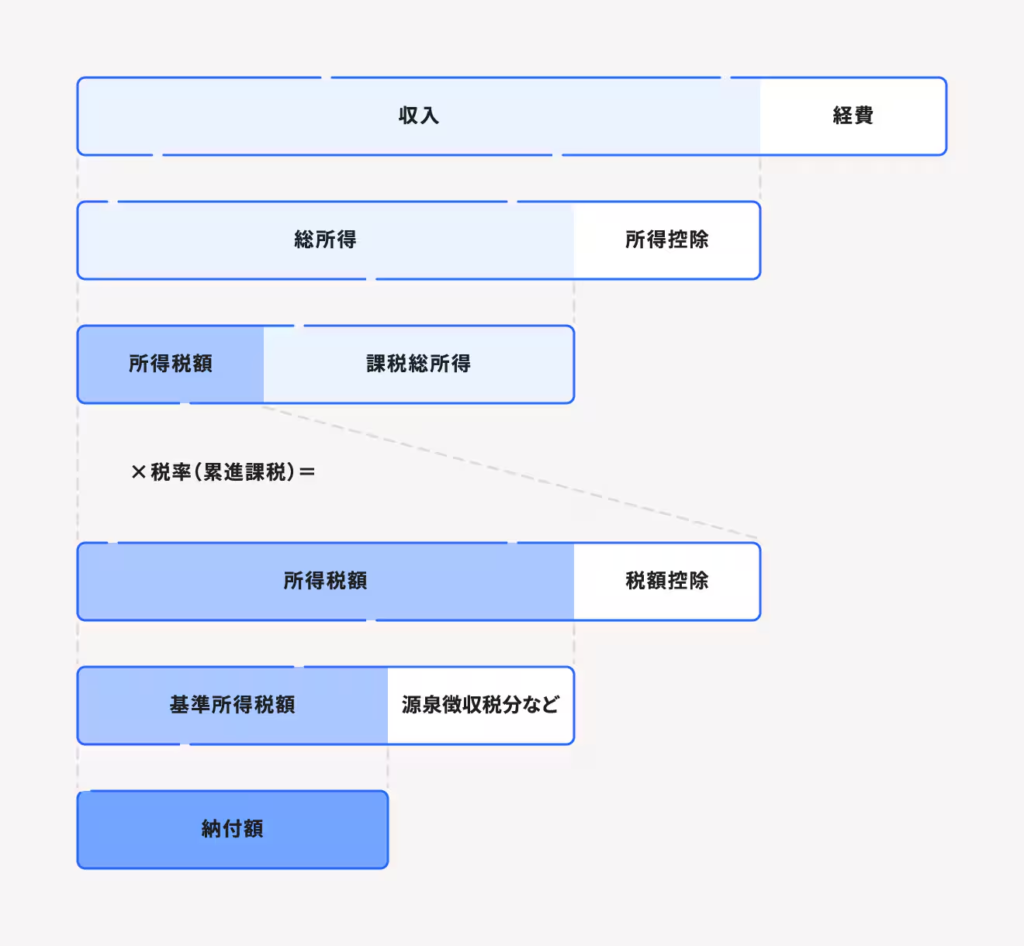

税額控除のイメージについては、下記の図1をご参照ください。

税額控除の目的

税額控除は、納税者の税負担を軽減するための仕組みです。

この制度を適切に活用することで、税金の支払いを抑え、その結果、可処分所得を増やすことが可能になります。

参照サイト

・国税庁『No.1200 税額控除』

税額控除の仕組み

税額控除は、計算した税額から直接差し引くことができるため、高い節税効果を持ちます。

具体的な例で見てみましょう。

課税所得とは、所得から必要経費や各種控除を引いた後の所得金額です。

例えば、課税所得が100万円、税率が20%、税額控除が10万円の場合です。

控除がなければ、税金は以下のように計算されます。

課税所得100万円 × 税率20% = 20万円

ここで、所得控除が10万円あると、税金は次のようになります。

(課税所得100万円 - 所得控除10万円) × 税率20% = 18万円

一方、税額控除の場合は次のように計算されます。

課税所得100万円 × 税率20% - 税額控除10万円 = 10万円

このように、税額控除は所得控除よりも税金を大幅に減少させることができるため、より効果的な節税手段と言えます。

上記の3つの違いについて、イメージできたでしょうか?

具体的な計算式は、最後の章で詳しく解説していきます。

税額控除の種類

次に、税額控除の種類について見ていきましょう。

前述したように、住宅ローン控除をはじめとするさまざまな税額控除がありますが、ここでは日常生活で利用される機会が多い3つの控除について詳しく説明していきます。

配当控除

配当控除は、株式などの配当金にかかる税金を軽減する制度です。

上場株式の配当金は所得税等が源泉徴収されますが、確定申告で「総合課税」または「申告分離課税」のどちらかを選択する必要があります。

総合課税を選んだ場合のみ、配当控除が適用され、税金が軽減されます。

控除率は所得によって異なり、課税所得が1,000万円以下の場合は配当所得の10%、証券投資信託の配当金は5%(外貨建ての場合は2.5%)が控除されます。

配当控除の対象

・日本国内の法人からの配当金

・証券投資信託の分配金

・総合課税の適用を受けた配当所得

配当控除の対象外

・J-REITの分配金

・NISA口座で受け取る配当金

・申告分離課税を選択した配当金

・確定申告不要制度を選んだ配当金

出典:国税庁「配当所得があるとき(配当控除)」

外国税額控除

外国税額控除は、外国で得た所得に対して課された税金を、日本の税金から控除できる制度です。

日本では、全世界で得た所得に対して課税される「全世界所得課税制度」が採用されています。

そのため、外国で得た所得について、現地でも日本でも税金が課される「二重課税」が発生することがあります。

この二重課税を解消するために、外国税額控除が適用されます。

外国税額控除の対象となるのは、外国で支払った所得税相当額です。

日本の税金から控除されるためには、以下2つの条件を満たす必要があります。

・課税所得が日本での課税対象であること(日本の所得税や住民税が課される所得)

・外国で実際に支払った所得税等が対象となること

外国税額控除額は、支払った外国税額がそのまま控除されるわけではなく、次の式で計算された限度額が設定されます。

外国税額控除限度額 = 日本で課税される所得税額 × (外国所得 ÷ 全所得)

この限度額を超える部分は、外国税額控除の対象外となり、その年の控除限度額を超えた金額は、翌年以降3年間にわたって繰り越して控除できます。

転用:国税庁「居住者に係る外国税額控除」

住宅ローン控除

住宅ローン控除(住宅借入金等特別控除)は、自宅を取得するなどの目的で住宅ローンを組んだ場合、一定の期間にわたってその費用の一部を所得税や住民税から控除できる制度です。

控除額

住宅ローンの年末残高の1%です。(一定の上限あり)

控除期間

通常10年ですが、特例で13年の場合もあります。

適用条件

・自らが住むための住宅であること

・床面積が50㎡以上であること

・住宅ローンの返済期間が10年以上であること

会社員は初年度に確定申告が必要ですが、翌年以降は年末調整で控除を受けられます。

住宅ローン控除については以下の記事で詳しくまとめています。

参照コラム

・住宅ローン控除とは?仕組みと手続き方法をわかりやすく解説!

税額控除の計算式

では最後に、税額控除の具体的な計算式について見ていきます。

ここでは、住宅ローン控除を例に挙げ、実際の計算式を一緒に学んでいきましょう。

住宅ローン控除を活用する場合

住宅ローン控除を適用する場合の条件を、以下のように仮定して計算を行います。

住宅ローン控除適用条件

・住宅ローン残高:1,200万円

・控除率:0.7%(住宅ローンの年末残高に基づく)

・控除期間:10年(通常)

住宅ローン控除額

=住宅ローン残高×控除率

=1,200万円×0.007

=84,000円

仮に、課税所得に基づく税額が20万円だった場合、税額控除を適用すると以下のようになります。

最終納税額

=課税所得に基づく税額−住宅ローン控除額

=200,000ー84,000

=116,000円

住宅ローン控除を活用する際は、具体的な金額をより明確に算出することが大切です。

住宅ローンに関して相談できるサイト

・住宅ローン・住宅購入に特化したFP無料相談

まとめ

今回の記事のまとめです。

税額控除は、納税者の税負担を軽減するための制度で、計算された税額から直接差し引くことができるため、節税効果が高いのが特徴です。

代表的な税額控除には、以下3つがあります。

・配当控除

・外国税額控除

・住宅ローン控除